L’attuale contesto economico e le modifiche nell’appetito di rischio delle banche hanno prodotto un ritorno molto interessante per gli investitori nel crowdfunding immobiliare.

Ricordiamo vivamente il crollo della Silicon Valley Bank nel marzo 2023, seguito da diverse altre chiusure di banche commerciali di piccole dimensioni con sede negli Stati Uniti. All’inizio di agosto 2023, Moody’s ha declassato il rating di credito di diverse banche di piccole e medie dimensioni e ha inserito diverse grandi banche nella sua lista di osservazione per il declassamento del credito.

Questi eventi hanno messo sotto pressione l’intera industria bancaria globale, costringendola a riconsiderare le proprie strategie di prestito per mitigare il rischio e soddisfare le esigenze di regolatori, investitori e depositanti.

Allo stesso tempo, le principali banche centrali continuano con i loro rialzi dei tassi di interesse, e anche se prevediamo che i rialzi dei tassi termineranno alla fine, i tassi di base elevati non dovrebbero diminuire bruscamente a breve termine.

Da questa pressione stanno emergendo diverse tendenze, la più importante delle quali è la riduzione forzata dell’esposizione al credito immobiliare da parte delle banche e lo smaltimento dei portafogli di prestiti in difficoltà. Entrambe queste tendenze sembrano beneficiare istituzioni specializzate e investitori nel crowdfunding.

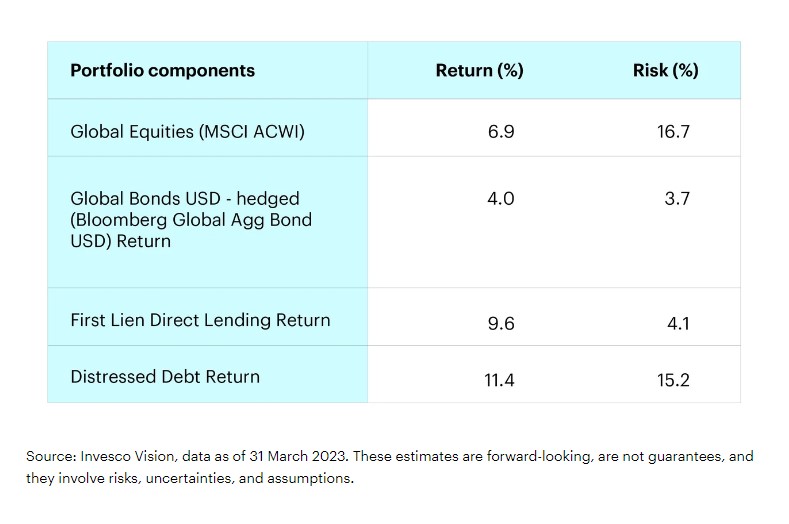

Nella recente ricerca pubblicata da Invesco, esperti del settore hanno fornito prospettive future sulle stime di rendimento e rischio delle classi di attività. La rischiosità delle azioni e la loro aspettativa di rendimento di circa il 7% annuo non sorprendono. Allo stesso tempo, i titoli globali a basso rendimento storico sono ora previsti per offrire un rendimento annuo del 4%, combinato con un rischio piuttosto modesto.

È interessante notare che il livello di rischio del debito in difficoltà è ora quasi uguale a quello delle azioni, ma ci si aspetta che restituiscano quasi il doppio delle azioni. Mentre molti investitori istituzionali stanno osservando il mercato del debito in difficoltà, e noi stessi abbiamo parlato con diversi di loro, non esistono ancora piattaforme di crowdfunding che offrano agli investitori retail l’esposizione al debito in difficoltà. Inoltre, sebbene il debito in difficoltà sia ora statisticamente un investimento migliore rispetto alle azioni, potrebbe comunque essere troppo rischioso per gli investitori retail. Pertanto, riteniamo che il debito in difficoltà rimarrà un ambito degli investitori istituzionali, mentre gli investitori retail dovrebbero concentrarsi sui prestiti diretti garantiti da ipoteca.

I prestiti diretti garantiti da ipoteca a livello globale offrono ora un rendimento annuo superiore al 10%, con rischi quasi pari a quelli di un portafoglio di obbligazioni globali. In altre parole, con un rischio 4 volte inferiore rispetto al mercato azionario, i prestiti garantiti da ipoteca dovrebbero fornire un rendimento 2 volte superiore rispetto alle azioni.

Tutto ciò è una buona notizia per gli investitori nel crowdfunding.

Presso Crowdestate, offriamo ai nostri investitori prestiti di crowdfunding garantiti da ipoteca, selezionati con cura, denominati in euro, con un LTV inferiore al 50% e rendimenti annuali fino al 16% da progetti immobiliari europei. Bloccare questi ottimi tassi finché durano potrebbe fornire un bel vantaggio ai rendimenti complessivi degli investitori.

Riepilogo

- Settore bancario sotto pressione: Le banche sono costrette a ridurre la loro esposizione al rischio, soprattutto nei prestiti immobiliari e negli asset in difficoltà.

- Riduzione dell’offerta di denaro nel settore dei prestiti immobiliari garantiti: Ciò ha portato all’aumento dei tassi di interesse e ha creato nuove opportunità di investimento interessanti per gli investitori nel crowdfunding immobiliare.

- Settore degli asset in difficoltà: Profilo rischio-rendimento molto interessante, ma ancora non disponibile per gli investitori retail.

- Prestiti immobiliari garantiti da ipoteca: Forniscono ora rendimenti 2 volte superiori a un rischio 4 volte inferiore rispetto alle azioni.

Hai già prestiti immobiliari garantiti da ipoteca nel tuo portafoglio di investimenti?

Investire in prestiti immobiliari garantiti da ipoteca tramite Crowdestate è semplice e diretto. Puoi facilmente costruire un portafoglio di prestiti garantiti da ipoteca diversificato con poche migliaia di euro e pochi minuti del tuo tempo.