Mediul economic actual și schimbările în apetitul băncilor pentru risc au generat o oportunitate foarte atractivă pentru investitorii români în crowdfunding imobiliar.

Ținem minte cu claritate colapsul Silicon Valley Bank în martie 2023, urmat de închiderea altor bănci comerciale mai mici din SUA. La începutul lunii august 2023, Moody’s a retrogradat ratingul de credit al mai multor bănci mici și mijlocii și a inclus mai multe bănci mari pe lista de supraveghere pentru retrogradare.

Aceste evenimente au pus presiune asupra industriei bancare globale și au determinat-o să-și reconsidere strategiile de creditare pentru a reduce riscul și a mulțumi reglementatorii, investitorii și deponenții.

În același timp, băncile centrale majore continuă să crească ratele dobânzilor, iar chiar dacă vedem că aceste majorări vor lua sfârșit în cele din urmă, ratele de bază ridicate nu sunt așteptate să scadă brusc în curând.

Din această presiune, se conturează mai multe tendințe, cea mai importantă dintre ele fiind reducerea forțată a expunerii la creditul imobiliar și transferul portofoliilor de împrumuturi aflate în dificultate. Ambele tendințe par să beneficieze instituțiile specializate și investitorii de tip crowdfunding.

Pentru investitorii români cu resurse, aceasta poate fi o oportunitate excelentă de a profita de schimbările din piața financiară și de a se implica în investiții imobiliare. O atenție deosebită acordată acestor tendințe și o înțelegere profundă a pieței pot duce la randamente atractive pentru cei care caută să-și diversifice portofoliile și să obțină beneficii din imobiliarele de calitate.

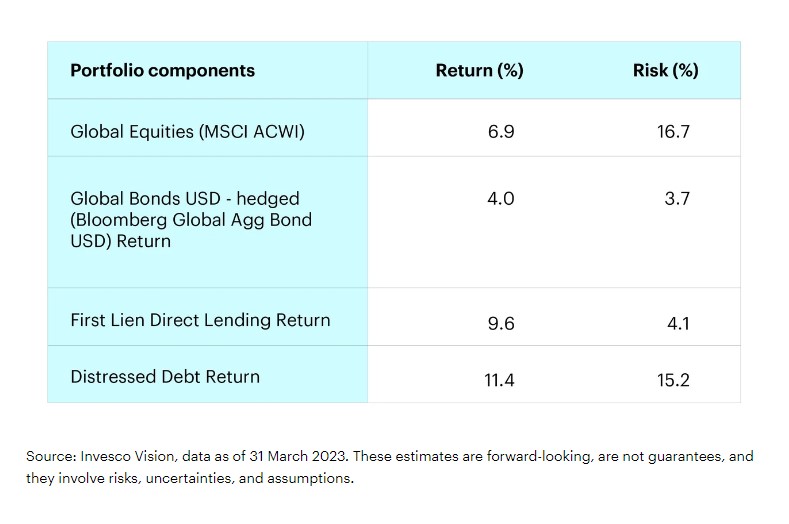

Într-un studiu recent publicat de Invesco, experții din industrie au oferit perspective privind estimările de randament și riscurile claselor de active. Faptul că acțiunile prezintă un risc și o așteptare de randament anual de aproximativ 7% nu este surprinzător. În același timp, obligațiunile globale cu randamente istoric scăzute sunt acum așteptate să ofere un randament anual de 4%, combinat cu un risc destul de modest.

De asemenea, nivelul de risc al datoriilor în dificultate este acum aproape egal cu cel al acțiunilor, dar se așteaptă să ofere un randament de aproape dublu față de acțiuni. Deși există mulți investitori instituționali care urmăresc piața datoriilor în dificultate, și noi am discutat cu câțiva dintre ei, nu există încă platforme de crowdfunding care să ofere investitorilor mici expunere la datorii în dificultate. De asemenea, chiar dacă datoriile în dificultate sunt acum statistic o investiție mai bună decât acțiunile, ar putea fi încă prea riscante pentru investitorii mici. Prin urmare, credem că datoriile în dificultate vor rămâne în sfera investitorilor instituționali, iar investitorii mici ar trebui să se concentreze pe împrumuturile directe garantate cu ipotecă.

În prezent, împrumuturile directe garantate cu ipotecă la nivel global oferă un randament anual impresionant de 10%+, cu riscuri aproape la fel de scăzute ca un portofoliu global de obligațiuni. Cu alte cuvinte, la un risc de 4 ori mai mic decât piața de acțiuni, împrumuturile garantate cu ipotecă sunt așteptate să ofere un randament de 2 ori mai mare decât acțiunile.

Toate acestea sunt vești bune pentru investitorii de tip crowdfunding.

La Crowdestate, oferim investitorilor noștri împrumuturi de crowdfunding garantate cu ipotecă, selectate cu grijă, denominate în euro, cu LTV-uri de mai puțin de 50% și randamente anuale de până la 16% din proiecte imobiliare europene. Blocarea acestor rate excelente pe cât timp ele durează ar oferi un avantaj frumos pentru randamentul general al portofoliului investitorilor.

Rezumat

- Sectorul bancar este sub presiune și este forțat să-și reducă expunerea la risc, în special în ceea ce privește împrumuturile imobiliare și activele aflate în dificultate.

- Reduzerea ofertei monetare în sectorul împrumuturilor imobiliare garantate a dus la creșterea ratelor dobânzilor și a creat noi oportunități de investiții atractive pentru investitorii de crowdfunding imobiliar.

- Sectorul activelor aflate în dificultate prezintă un profil interesant de risc-rendament, dar rămâne indisponibil pentru investitorii mici.

- Împrumuturile imobiliare garantate cu ipotecă oferă acum un randament de 2 ori mai mare la un risc de 4 ori mai mic decât acțiunile.

Aveți deja împrumuturi imobiliare garantate cu ipotecă în portofoliul dvs. de investiții?

Investiția în împrumuturi imobiliare garantate cu ipotecă prin intermediul Crowdestate este simplă și directă. Puteți construi ușor un portofoliu diversificat de împrumuturi securizate.