Tempo di lettura: 5 min.

Cosa significa “tasso di rendimento atteso”?

I flussi finanziari ricevuti dai progetti di crowdfunding possono variare enormemente. Ad esempio, i proventi derivanti dagli investimenti di capitale azionario dipendono dal successo dell’implementazione del piano aziendale. Nel caso di un edificio residenziale in costruzione, vendite eccessivamente lente e l’aumento dei prezzi dei fattori di produzione possono rappresentare un rischio. Può verificarsi anche lo scenario opposto: i prezzi dei fattori di produzione sono stabili ma le condizioni del mercato permettono di vendere gli appartamenti più velocemente del previsto nonostante l’aumento dei prezzi di vendita.

Nel caso di prestiti alle imprese con un piano di pagamento prestabilito, sussiste una maggior chiarezza, ma occorre considerare l’eventualità di interessi di mora per il ritardo nei pagamenti che possono far salire o scendere il tasso di rendimento. Tutto dipende se il tasso di interesse di mora coincide con il tasso di interesse del debito, o meno.

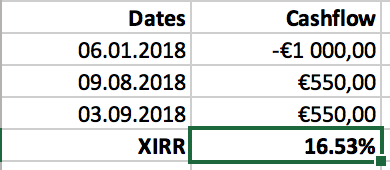

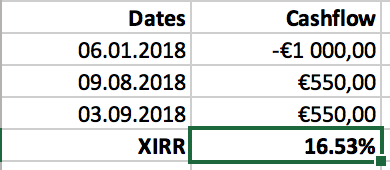

In entrambi i casi, gli investitori sono interessati al tasso di rendimento atteso perché, in base a questo, possono decidere se investire il loro capitale. Crowdestate utilizza la funzione XIRR, nota nei programmi di fogli di calcolo, per calcolare il tasso di rendimento atteso. Dal momento che gli importi ricevuti dal progetto possono variare in termini di quantità e frequenza, la funzione XIRR calcola il tasso di rendimento interno di una serie di flussi di cassa irregolari. Ecco un esempio:Ipotizziamo di investire 1000 euro in un progetto di capitale azionario il 6 gennaio. Il mercato è più attivo del previsto e, per questo motivo, il costruttore decide di effettuare il primo esborso di 550 euro il 9 agosto e

Il tasso di rendimento calcolato con il metodo XIRR è del 16,53%, ma in realtà abbiamo guadagnato un tasso di rendimento del 10% sull’investimento iniziale. Qual è il dato corretto?

Entrambi i calcoli sono corretti ma mostrano aspetti diversi. Il rendimento sull’investimento (ROI) mostra la somma di denaro che abbiamo guadagnato rispetto all’investimento iniziale. Il metodo XIRR ipotizza che l’investitore abbia un accesso costante a prodotti simili, in altre parole, se il capitale disponibile può essere reinvestito in un progetto con un tasso di rendimento simile, l’investitore guadagnerà 165,3 euro di interesse attivo su 1000 euro in un anno. Pertanto, il metodo XIRR considera sia il momento di ricezione del denaro che l’entità delle somme, e in base a questi trova un tasso di interesse convertito su base annua per quale aumenta il valore dell’investimento. XIRR è dunque un tasso di sconto che, quando applicato, ci permette di vedere il valore corrente di tutti i flussi di cassa.

L’interesse sul prestito e il tasso di rendimento interno risultano differenti

Nel caso di progetti con tassi di interesse fissi, la valutazione del tasso di rendimento atteso è generalmente molto precisa. Ad esempio, nel progetto concluso L. Koidula 32 (II), il tasso di interesse era dell’11% ma il tasso di rendimento reale è stato dell’11,05%. Il progetto Koidula è stato unico nel suo genere per l’esborso singolo che ha ridotto la differenza tra il tasso di interesse e il tasso di rendimento reale.

Durante il finanziamento del capitale d’esercizio di Global Nord Timber (III), lo sponsor del progetto ha chiesto agli investitori 400.000 euro fino a un massimo di sette mesi. Si è convenuto che lo sponsor corrispondesse un interesse del 15% dal capitale del prestito. I rimborsi mensili sarebbero di 28.000 euro più l’interesse corrente maturato. L’ultimo pagamento sarebbe di 260.000 euro più interessi. Ipotizzando che tutti i pagamenti avvengano puntualmente, il tasso di rendimento del progetto è del 16,1% secondo il metodo XIRR. Tale dato è leggermente superiore al tasso di interesse del 15% concordato poiché il metodo XIRR ipotizza che possiamo investire il denaro rimborsato alle medesime condizioni ogni mese.

Il tasso di rendimento atteso in progetti di capitale proprio

Per quanto riguarda i progetti di capitale proprio, Crowdestate presenta tre possibili scenari: negativo, base e ottimistico. In tutti e tre gli scenari, i flussi di cassa del progetto vengono valutati da un punto di vista conservativo, probabile e ottimistico e il tasso di rendimento atteso viene calcolato in base a tali valutazioni.

Il tasso di rendimento atteso è, dunque, una funzione della migliore valutazione di Crowdestate per possibili utili.

Esempio di calcolo dello XIRR

Ecco alcuni consigli per calcolare il tasso di rendimento del tuo portafoglio utilizzando il metodo XIRR.

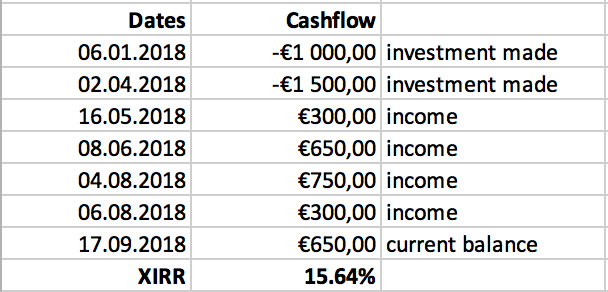

Inserisci le date nella prima colonna e le somme da investire nella seconda. L’immagine sottostante mostra come le somme da investire possano essere positive o negative. La logica generalmente applicata prevede che, quando si effettua un investimento, cediamo denaro, il che influisce negativamente sulla somma complessiva in nostro possesso. Pertanto questi risultati sono indicati come negativi. Il denaro in entrata (rimborsi di capitale, interessi e interessi di mora) sono contrassegnati come positivi poiché aumentano la somma di denaro di cui disponiamo.

Per calcolare lo XIRR a lungo termine del nostro portafoglio dovrai indicare la data corrente e il saldo corrente del portafoglio nell’ultimo rigo. Come mostrato nel sottostante portafoglio esemplificativo, sono stati effettuati due investimenti per i quali sono stati effettuati quattro rimborsi, con 650 euro ancora da ricevere. Se questa somma arrivasse il 17 settembre 2018, il tasso di rendimento interno del portafoglio sarebbe del 15,64%. Tuttavia, per ogni giorno trascorso si riduce il tasso di rendimento interno a causa della svalutazione del valore temporale del denaro: l’euro di oggi vale di più di quello di domani.

Se ancora non hai un account su Crowdestate, puoi crearlo qui.

Grazie per la fiducia nei nostri investimenti!