Lesedauer: 1:40 Min.

Die Investition in Immobilien wird weltweit immer beliebter. So mieten beispielsweise in Estland nur 20 % ihre Wohnungen und der Rest besitzt mindestens eine Art von Immobilien. Und Crowdfunding rückt die Immobilieninvestition in den Mittelpunkt, indem es jedem ermöglicht, in Immobilien zu investieren, solange er über einige freie Gelder verfügt.

Welche Rolle spielt ein SPV bei der Investition in Immobilien?

Die Investition in Immobilien bietet nahezu unbegrenzte Möglichkeiten mit vielen verschiedenen Arten von Projekten, die man auf dem Markt auswählen kann. Hier folgen einige Beispiele:

- Pärnu Straße 457 – Investoren finanzierten den Kauf einer Immobilie mit dem Ziel, den Gebäudeplan zu ändern, den Wert des Grundstücks zu erhöhen und es dann mit Gewinn zu verkaufen.

- Bei Sipelga 3 war das Ziel, die Entwicklung eines Mehrfamilienhauses zu finanzieren. Die Investoren haben sich aus diesem Projekt zurückgezogen und ihre erwarteten Zahlungen vollständig erhalten.

- Das Projekt L. Koidula 32 suchte nach Investitionen, um den Entwurfsprozess für ein renovierungsbedürftiges Gebäude abzuschließen und dann eine Baugenehmigung zu beantragen. Dieses Projekt hielt auch eine erstrangige Hypothek zu Gunsten der Investoren bereit.

Kurz gesagt, Crowdfunding ermöglicht Investitionen in Immobilien, die sich der Investor selbst nicht leisten konnte. Aber einer der Nachteile ist, dass man kein Eigentum an der Immobilie hat – es ist durchaus üblich, dass mehrere hundert bis tausend Investoren in ein einziges Projekt auf der Crowdestate Plattform investieren. Die notarielle Aufnahme aller Anleger und die Kennzeichnung als Hypothekengläubiger wäre äußerst kostspielig (wenn nicht gar unmöglich), sehr zeitaufwendig und würde zu einer niedrigeren Rendite der Investition führen.

Hier hilft ein SPV (Ein-Zweck-Vehikel oder Spezial-Zweck-Vehikel). Die Investoren unterzeichnen einen Darlehensvertrag mit dem SPV, anstatt der kreditsuchenden Gesellschaft. Dies ist rechtlich gesehen der einfachste Weg, damit viele Investoren in ein Projekt investieren können. Und weil für jedes Projekt ein neues SPV erstellt wird, ermöglicht dies, die Kontrolle über die Finanzen und die Trennung der Risiken zwischen verschiedenen Projekten auf der Plattform zu behalten. Dies bedeutet auch, dass Crowdestate im Falle einer SPV die Rolle des führenden Investors übernimmt und gleichzeitig eine gründliche Analyse und Hintergrundrecherche (Due Diligence) der Projekte durchführt.

Besicherter Kredit, unbesicherter Kredit oder Kapitalanlage?

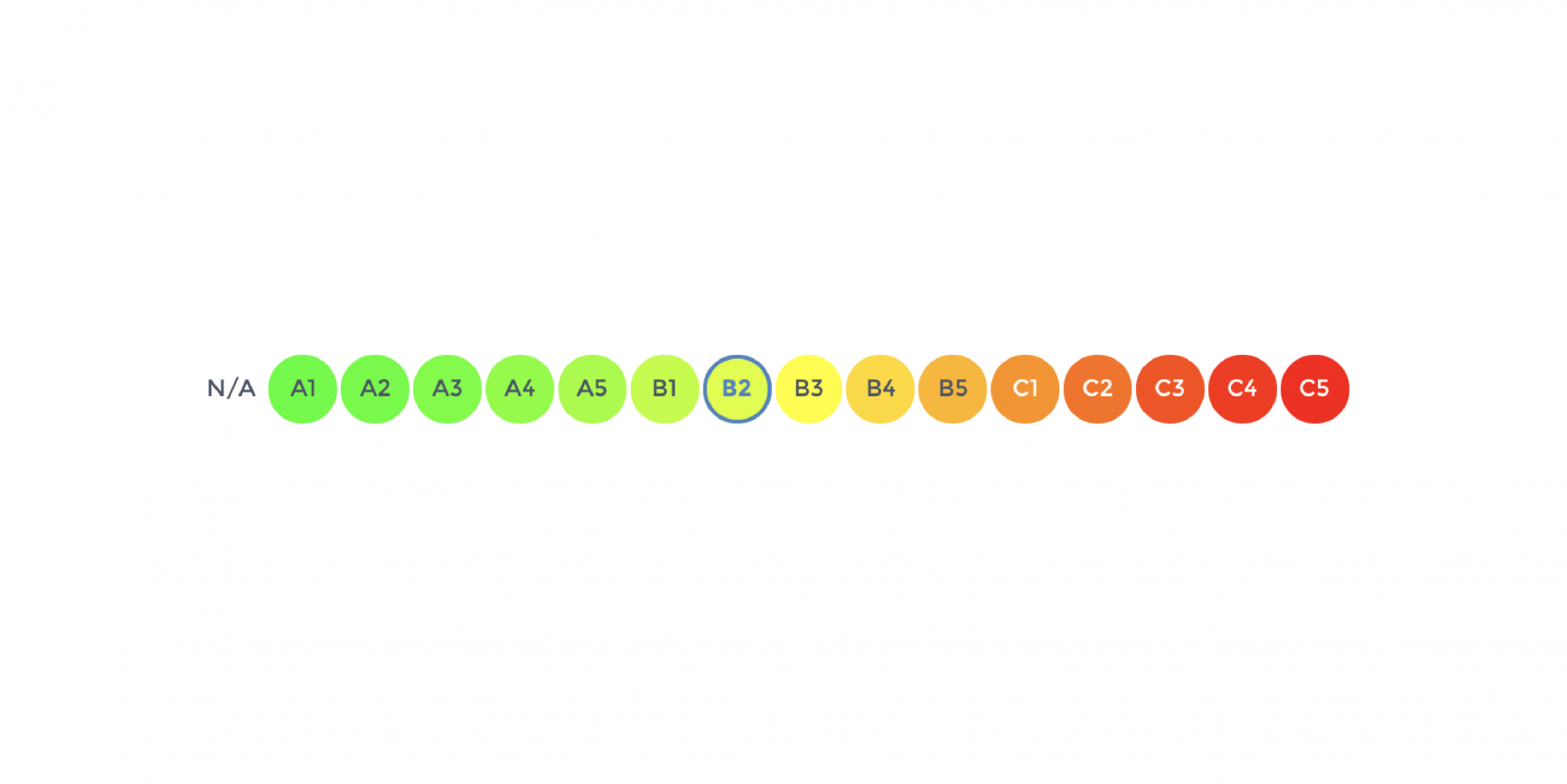

Die Risiken von Crowdfunding-Projekten im Immobilienbereich können sehr unterschiedlich sein. Es gibt besicherte oder unbesicherte Kredite und sogar Eigenkapitalanlagen auf dem Markt. Es folgt eine kurze Zusammenfassung dessen, was jeder dieser Punkte für den Investor bedeutet:

Besicherter Kredit – es wird eine Sicherheit angeboten, um den Kredit abzusichern. Die Sicherheiten können Immobilien oder ein anderer Vermögenswert, ein Warenbestand oder etwas anderes sein. Mit dieser Art von Darlehen ist der Investor der erste, der seine Auszahlung erhält, und im Falle von Problemen können die Sicherheiten verkauft werden, um Verluste zu minimieren. Das Vorhandensein von Sicherheiten bedeutet jedoch, dass das Risiko (und damit die Rendite) geringer ist, und man sollte unbedingt den Vermögenswert untersuchen, der als Sicherheit angeboten wird.

Unbesichertes Darlehen – während Hypothekengläubiger normalerweise zuerst an der Reihe sind, um Zahlungen zu empfangen, bedeutet ein unbesichertes Darlehen genau seinen Wortlaut. Es ist nicht durch Sicherheiten gedeckt. Das bedeutet, dass der angebotene Zinssatz höher sein sollte als bei einem besicherten Darlehen. Wenn das Projekt erfolglos ist, gibt es keine Vermögenswerte zu verkaufen, um Mittel (z. B. Kleinkredite) zurückzuerhalten. In diesem Fall sollte man sehr darauf achten, in wen man seine Mittel investiert und wie gut die Plattform für den Umgang mit problematischen Kunden gerüstet ist.

Eigenkapitalanlage – bei dieser Art der Investition sollte man die Struktur der Verbindlichkeiten beachten – das Unternehmen zahlt zuerst Schulden an Mitarbeiter und Gläubiger, und erst dann können die Anleger ihre Zahlungen aus den übrigen Vermögenswerten des Unternehmens erhalten. Im Falle eines Scheiterns besteht die reale Möglichkeit, dass die Erträge des Investors auf 0 reduziert werden. Im Erfolgsfall erhalten Mitarbeiter und Gläubiger jedoch in der Regel einen festen Zinssatz, während der Eigenkapitalgeber mehr verdient. In diesem Fall sollte man also darauf achten, dass sie die Ausfallwahrscheinlichkeit einschätzen. Ist das Projekt verständlich? Sind die im Projekt präsentierten Zahlen realistisch?

Als Faustregel gilt, dass es für einen Investor gut ist, sich daran zu erinnern – je geringer das Risiko des Projekts, desto niedriger die erwartete Rendite. Und wenn Sie erwägen, in Immobilien zu investieren, die eine jährliche Rendite von mehr als 20 % bieten, sollten Sie vor der Investition sehr kritisch über den Inhalt des Projekts sein. Es handelt sich höchstwahrscheinlich nicht um ein besichertes Projekt, was für den Investor ein deutlich höheres Risiko bedeutet.

Achten Sie also nicht nur auf die Rendite, sondern auch auf das Investitionsobjekt an sich! Es ist wichtig, immer zu wissen, in was man investiert, wem man sein Geld anvertraut und realistisch in Bezug auf die Erwartungen zu sein. Alle diese drei Arten von Projekten finden Sie auf der Crowdestate-Plattform in unserem Abschnitt „Investieren“.